Introdução ao conceito de Tabela Price

A Tabela Price é um método de amortização bastante utilizado em financiamentos e empréstimos, sendo conhecida pela sua característica de manter parcelas fixas ao longo do tempo. Esse método foi desenvolvido para facilitar a vida de quem precisa de crédito, oferecendo uma forma previsível e constante de pagamento. Mas, como toda ferramenta financeira, é essencial entender como ela funciona e quais são as suas implicações antes de optar por ela.

Quando falamos sobre financiamentos, seja para a compra de um imóvel, um veículo ou qualquer outro bem, é comum nos depararmos com diversas opções de amortização. Entre elas, a Tabela Price se destaca pela simplicidade e transparência no planejamento das parcelas. É importante, entretanto, conhecer as especificidades desse sistema para utilizar seus benefícios de maneira eficaz.

No Brasil, a Tabela Price é amplamente utilizada não só por instituições financeiras, mas também por construtoras e concessionárias. Isso se deve ao fato de que, com parcelas fixas, o consumidor pode planejar melhor seu orçamento mensal, sem surpresas desagradáveis ao longo do período de pagamento.

Para quem já utilizou ou está pensando em usar esse método, entender a origem, o funcionamento e as comparações com outros métodos é essencial. Dessa forma, é possível tomar decisões mais informadas e gerenciar melhor suas finanças pessoais ou empresariais.

História e origem do método de amortização Price

A Tabela Price deve seu nome ao matemático e economista inglês Richard Price, que viveu no século XVIII. Richard Price foi um dos pioneiros nos estudos de juros compostos e suas aplicações práticas, contribuindo significativamente para o desenvolvimento da teoria financeira. Sua pesquisa e abordagem prática fizeram com que seu nome ficasse intimamente ligado a este método de amortização.

O método de amortização desenvolvido por Price foi inicialmente concebido para ser aplicado em seguradoras e previdência, com o objetivo de calcular prêmios e rendas anuais. Com o tempo, a Tabela Price foi adaptada para outros setores financeiros, tornando-se popular em financiamentos e empréstimos devido à sua simplicidade e eficiência na previsão de pagamentos.

Apesar de sua origem histórica distante, a Tabela Price continua extremamente relevante nos dias de hoje. Isso se explica pelo fato de que os princípios financeiros básicos, como a aplicação dos juros compostos e a amortização de dívidas, permanecem inalterados. Com isso, a metodologia desenvolvida por Richard Price continua sendo um pilar fundamental no planejamento financeiro moderno.

Como funciona a Tabela Price

Em essência, a Tabela Price funciona através da aplicação de juros compostos sobre o valor financiado. A grande vantagem deste modelo é a previsibilidade das parcelas, que permanecem constantes ao longo de todo o período de pagamento, facilitando o controle do orçamento. Vamos entender melhor como esta mágica acontece.

Para calcular as parcelas na Tabela Price, utiliza-se uma fórmula matemática que considera o valor do empréstimo, a taxa de juros e o número de parcelas. A fórmula pode ser representada da seguinte maneira:

[ PMT = \dfrac{PV \times i}{1 – (1 + i)^{-n}} ]

Onde:

- PMT é o valor da parcela;

- PV é o valor presente (empréstimo);

- i é a taxa de juros por período;

- n é o número de períodos (parcelas).

Dessa forma, mesmo que o saldo devedor inicial seja reduzido ao longo do tempo, os juros são recalculados mensalmente sobre o saldo devedor atual. Compreender essa lógica é crucial para quem pretende efetuar cálculos precisos ou planejar o pagamento de um financiamento de longo prazo.

Por fim, é essencial notar que a Tabela Price distribui a amortização de forma decrescente. Ou seja, no início do pagamento, uma maior proporção da parcela é destinada aos juros, e, com o passar do tempo, essa proporção diminui enquanto a amortização do capital aumenta.

Vantagens e desvantagens da Tabela Price

A Tabela Price oferece várias vantagens que atraem tanto investidores quanto consumidores em busca de crédito. A previsibilidade das parcelas fixas é, sem dúvida, uma das maiores vantagens. Essa característica permite que os tomadores de crédito planejem melhor suas finanças, sabendo exatamente quanto pagarão em cada período.

Outra vantagem é a simplicidade dos cálculos e a transparência que isso traz. Com parcelas fixas, é mais fácil entender e visualizar quanto do pagamento está sendo direcionado para o principal e quanto para os juros. Esse entendimento é importante para o gerenciamento eficiente de dívidas.

No entanto, a Tabela Price também tem suas desvantagens. Uma das principais é que, no início do financiamento, a maior parte da parcela é composta por juros, o que pode fazer com que o saldo devedor inicial demore mais a cair. Isso significa que, em caso de quitação antecipada, o tomador pode não perceber uma grande redução no valor total pago.

Além disso, em um cenário de altas taxas de juros, as parcelas podem se tornar relativamente caras, especialmente se comparadas a métodos de amortização que priorizam a redução do saldo devedor mais rapidamente. É essencial avaliar essas questões antes de optar pelo uso da Tabela Price.

Comparação entre Tabela Price e outros métodos de amortização

Existem diversos métodos de amortização, cada um com suas características específicas. Entre os mais comuns, podemos citar a Tabela SAC (Sistema de Amortização Constante) e a Tabela Americana. Comparar esses métodos com a Tabela Price é fundamental para uma escolha bem informada.

No Sistema de Amortização Constante (SAC), as parcelas são decrescentes. Isso ocorre porque a amortização do capital é constante e os juros são calculados sobre o saldo devedor remanescente, o que gera uma parcela inicial mais alta que vai diminuindo com o tempo. Em comparação com a Tabela Price, o SAC pode ser mais vantajoso para aqueles que pretendem quitar a dívida antecipadamente, pois o saldo devedor amortizado é maior desde o início.

A Tabela Americana, por outro lado, é bastante utilizada em prazos curtos e prevê o pagamento dos juros de forma periódica e o valor principal em um único pagamento no final do período. Este método pode ser arriscado para quem não tem certeza de possuir o montante principal ao fim do prazo. Em comparação com a Tabela Price, a maior vantagem é que, durante o período de pagamento dos juros, as parcelas são bem menores.

A escolha entre esses métodos deve ser baseada em uma análise criteriosa das necessidades e possibilidades financeiras de cada pessoa. Avaliar o impacto de cada método ao longo do tempo ajuda a tomar a decisão mais adequada.

O impacto dos juros compostos na Tabela Price

Os juros compostos desempenham um papel central na Tabela Price. É importante entender que, diferentemente dos juros simples, onde os juros são calculados apenas sobre o valor principal, os juros compostos são calculados sobre o saldo devedor, incluindo os juros acumulados de períodos anteriores. Isso pode representar um custo adicional significativo ao longo do financiamento.

Quando os juros compostos são aplicados, o saldo devedor pode crescer rapidamente se os pagamentos não forem feitos pontualmente. Por isso, compreender como os juros compostos influenciam o valor das parcelas e do saldo devedor é essencial para administrar de forma eficaz um financiamento usando a Tabela Price.

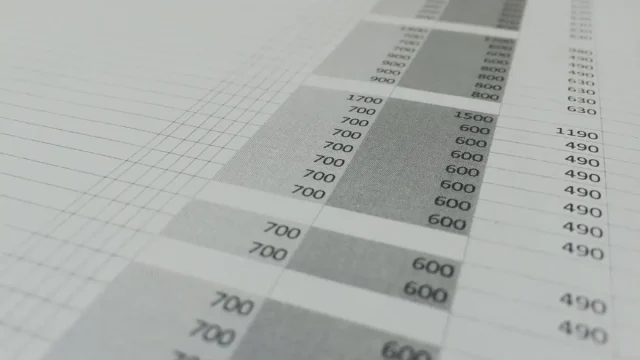

Veja abaixo uma tabela ilustrativa que demonstra o impacto dos juros compostos ao longo de um financiamento de 12 meses com uma taxa de juros de 1% ao mês:

| Mês | Saldo Devedor Inicial | Juros (1%) | Amortização | Parcela (R$) |

|---|---|---|---|---|

| 1 | 10.000,00 | 100,00 | 820,29 | 920,29 |

| 2 | 9.179,71 | 91,80 | 828,49 | 920,29 |

| 3 | 8.351,22 | 83,51 | 836,78 | 920,29 |

| 4 | 7.514,45 | 75,14 | 845,15 | 920,29 |

| 5 | 6.669,29 | 66,69 | 853,60 | 920,29 |

| 6 | 5.815,68 | 58,16 | 862,13 | 920,29 |

| 7 | 4.953,55 | 49,54 | 870,75 | 920,29 |

| 8 | 4.082,80 | 40,83 | 879,46 | 920,29 |

| 9 | 3.203,34 | 32,03 | 888,26 | 920,29 |

| 10 | 2.315,08 | 23,15 | 897,14 | 920,29 |

| 11 | 1.417,94 | 14,18 | 906,11 | 920,29 |

| 12 | 511,84 | 5,12 | 915,17 | 920,29 |

Essa tabela ilustra como as parcelas iniciais têm uma maior proporção de juros, que diminui ao longo do tempo, enquanto a amortização do valor principal aumenta.

Exemplos e cálculos práticos usando a Tabela Price

Para ilustrar como a Tabela Price funciona na prática, vamos considerar um exemplo simples de um financiamento de R$ 20.000,00 com uma taxa de juros de 2% ao mês, a ser pago em 24 meses. Utilizando a fórmula apresentada anteriormente, podemos calcular o valor das parcelas.

Primeiro, vamos aplicar a fórmula:

[ PMT = \dfrac{20.000 \times 0,02}{1 – (1 + 0,02)^{-24}} = R$ 1.057,61 ]

Dessa forma, temos que a parcela fixa mensal será de R$ 1.057,61. Em seguida, iremos detalhar os três primeiros meses de pagamento para demonstrar a amortização e os juros pagos em cada período.

Mês 1:

- Saldo devedor inicial: R$ 20.000,00

- Juros: R$ 20.000,00 * 0,02 = R$ 400,00

- Amortização: R$ 1.057,61 – R$ 400,00 = R$ 657,61

- Saldo devedor final: R$ 20.000,00 – R$ 657,61 = R$ 19.342,39

Mês 2:

- Saldo devedor inicial: R$ 19.342,39

- Juros: R$ 19.342,39 * 0,02 = R$ 386,85

- Amortização: R$ 1.057,61 – R$ 386,85 = R$ 670,76

- Saldo devedor final: R$ 19.342,39 – R$ 670,76 = R$ 18.671,63

Mês 3:

- Saldo devedor inicial: R$ 18.671,63

- Juros: R$ 18.671,63 * 0,02 = R$ 373,43

- Amortização: R$ 1.057,61 – R$ 373,43 = R$ 684,18

- Saldo devedor final: R$ 18.671,63 – R$ 684,18 = R$ 17.987,45

A partir desse exemplo, podemos observar que a proporção de juros pagos menor e a parcela destinada à amortização do principal vão aumentando à medida que as parcelas são pagas.

Aplicações comuns da Tabela Price em financiamentos e empréstimos

A Tabela Price é bastante comum em diversos tipos de financiamentos e empréstimos, como financiamentos imobiliários, empréstimos pessoais, e financiamento de veículos. Sua característica de parcelas fixas torna-a uma opção atrativa para aqueles que buscam previsibilidade no orçamento.

No financiamento imobiliário, por exemplo, a Tabela Price é usada para calcular as parcelas mensais de um financiamento habitacional. O financiamento de longo prazo, como o de um imóvel, pode ser facilitado com a previsibilidade das parcelas fixas, permitindo ao comprador planejar suas finanças com maior segurança e clareza.

Para empréstimos pessoais, a Tabela Price permite que os tomadores de crédito saibam exatamente quanto será debitado de suas contas a cada mês. Muitas instituições financeiras ofertam este tipo de parcela fixa, simplificando assim o entendimento e a administração do compromisso financeiro para os consumidores.

No contexto de financiamento de veículos, a Tabela Price também é amplamente utilizada. Concessionárias e bancos adotam este método para facilitar a venda de veículos, possibilitando que o comprador usufrua do bem enquanto paga por ele ao longo do tempo, com parcelas de valores constantes.

Dicas para quem está considerando um financiamento com Tabela Price

Antes de optar pela Tabela Price para seu financiamento ou empréstimo, é importante considerar algumas dicas que podem ajudar a tomar a melhor decisão financeira possível.

- Avalie sua situação financeira: Certifique-se de que o valor da parcela se encaixa confortavelmente no seu orçamento mensal para evitar problemas de inadimplência.

- Considere a taxa de juros: Empréstimos com Tabela Price podem acumular uma quantidade significativa de juros ao longo do tempo. Compare as taxas oferecidas por diferentes instituições antes de se comprometer.

- Planeje um fundo de emergência: Ter um fundo de emergência pode ajudar a evitar atrasos nos pagamentos caso haja imprevistos financeiros.

- Verifique a possibilidade de amortizações extras: Algumas instituições permitem amortizar parcelas extras sem penalidades. Isso pode reduzir significativamente o saldo devedor e, consequentemente, os juros totais pagos.

- Compare com outros métodos: Analise outros métodos de amortização, como o SAC, para verificar se eles podem ser mais vantajosos para sua situação específica.

Perguntas frequentes sobre a Tabela Price

Para que você não fique com dúvidas sobre a Tabela Price, compilamos uma lista de perguntas frequentes para auxiliar no entendimento deste método de amortização.

1. O que é a Tabela Price? A Tabela Price é um método de amortização de dívidas onde as parcelas são fixas ao longo de todo o período do financiamento.

2. Quem criou a Tabela Price? O método de amortização foi desenvolvido pelo matemático e economista inglês Richard Price.

3. Quais são os benefícios das parcelas fixas? As parcelas fixas permitem um planejamento financeiro mais preciso, pois o valor a ser pago mensalmente não varia ao longo do tempo.

4. A Tabela Price é vantajosa em todas as situações? Não necessariamente. A vantagem depende das circunstâncias individuais e de outros fatores, como a taxa de juros e a duração do financiamento.

5. Como são calculados os juros na Tabela Price? Os juros na Tabela Price são compostos e calculados sobre o saldo devedor atual a cada período.

6. Posso quitar meu financiamento antes do prazo usando a Tabela Price? Sim, mas é importante verificar se há cláusulas de penalidade para a quitação antecipada no contrato.

7. Qual a diferença entre Tabela Price e Sistema de Amortização Constante (SAC)? A principal diferença é que na Tabela Price as parcelas são fixas, enquanto no SAC elas são decrescentes.

8. Existe alguma desvantagem em usar a Tabela Price? Uma possível desvantagem é que, no início do financiamento, uma parte significativa da parcela é destinada aos juros, o que pode tornar a quitação antecipada menos vantajosa.

Considerações finais e dicas adicionais

A Tabela Price representa uma solução prática e eficiente para diversos tipos de financiamentos e empréstimos. Sua principal vantagem, as parcelas fixas, permitem um melhor planejamento financeiro e evitam surpresas desagradáveis ao longo do período de pagamento. No entanto, é essencial entender todas as implicações desse método, especialmente no que diz respeito aos juros compostos.

Antes de optar por esse método de amortização, é prudente realizar uma análise completa do cenário financeiro, comparando diferentes ofertas e métodos de pagamento. Além disso, estar bem informado sobre condições do contrato, como a possibilidade de amortizações extras e política de quitação antecipada, pode evitar possíveis dores de cabeça.

Por fim, lembre-se de que uma decisão financeira bem informada requer não apenas a compreensão das fórmulas e dos números, mas também uma reflexão sobre suas necessidades e capacidades financeiras a longo prazo.

Recapitulando os pontos principais

- A Tabela Price é um método de amortização que se caracteriza por parcelas fixas.

- Foi desenvolvida pelo matemático Richard Price no século XVIII.

- As parcelas fixas oferecem previsibilidade, mas no início do financiamento, a maior proporção da parcela é destinada aos juros.

- Comparada com outros métodos de amortização, a Tabela Price pode ser mais ou menos vantajosa dependendo do perfil financeiro e das condições oferecidas.

- Os juros compostos são fundamentais para o cálculo das parcelas na Tabela Price.

- Este método é amplamente utilizado em financiamentos imobiliários, pessoais e de veículos.

- É crucial considerar vários fatores antes de optar pela Tabela Price, incluindo sua situação financeira e as condições do contrato.

Perguntas frequentes (FAQ)

1. O que é a Tabela Price? A Tabela Price é um método de amortização onde as parcelas do financiamento são fixas ao longo de todo o período, facilitando o planejamento financeiro.

2. Como funciona a Tabela Price? Funciona aplicando juros compostos sobre o saldo devedor e distribuindo o valor total em parcelas fixas.

3. Quais são as vantagens da Tabela Price? As vantagens incluem a previsibilidade das parcelas e a simplicidade nos cálculos.

4. Quais são as desvantagens da Tabela Price? Uma desvantagem é que, no início, uma maior parte da parcela é composta por juros, o que pode resultar em um saldo devedor alto nos primeiros meses.

5. Como os juros compostos influenciam a Tabela Price? Os juros são calculados sobre o saldo devedor atual a cada período, o que pode aumentar o total pago ao longo do tempo.

6. Posso amortizar parcelas extras em um financiamento com Tabela Price? Sim, desde que esteja previsto no contrato e sem penalidades.

7. Quais são as diferenças entre a Tabela Price e o SAC? A Tabela Price tem parcelas fixas, enquanto o SAC tem parcelas decrescentes.

8. Devo sempre optar pela Tabela Price? Não necessariamente. A decisão deve ser baseada em uma análise das suas necessidades financeiras e comparações com outros métodos de amortização.

Referências

- Price, R. (1773). Observations on Reversionary Payments.

- Dornbusch, R., & Fischer, S. (2010). Macroeconomia.